안녕하세요. 리경자 요원입니다. 오늘은 더핑크퐁컴퍼니에 대해 알아보겠습니다.

아기상어~~ 아시죠??? 네 바로 그 회사입니다.

🦈 “아기상어가 상장한다! 더핑크퐁컴퍼니 🩷”

🏢 기업 개요

| 회사명 | 더핑크퐁컴퍼니(The Pinkfong Company) |

| 설립연도 | 2010년 5월 26일 |

| 대표이사 | 김민석 |

| 임직원수 | 332명(2025년 상반기 기준) |

| 주요사업 | IP 콘텐츠 제작·유통, 라이선스, MD, 공연, OTT, 앱 서비스 |

| 핵심 IP | 🔸 상어가족 🔸 핑크퐁 🔸 베베핀 🔸 호기 등 |

| 해외매출 비중 | 약 76% (1H25 기준) |

🎬 비즈니스 모델 & 경쟁력

더핑크퐁컴퍼니는 유아·패밀리 콘텐츠 IP를 중심으로 한 글로벌 미디어 기업입니다.

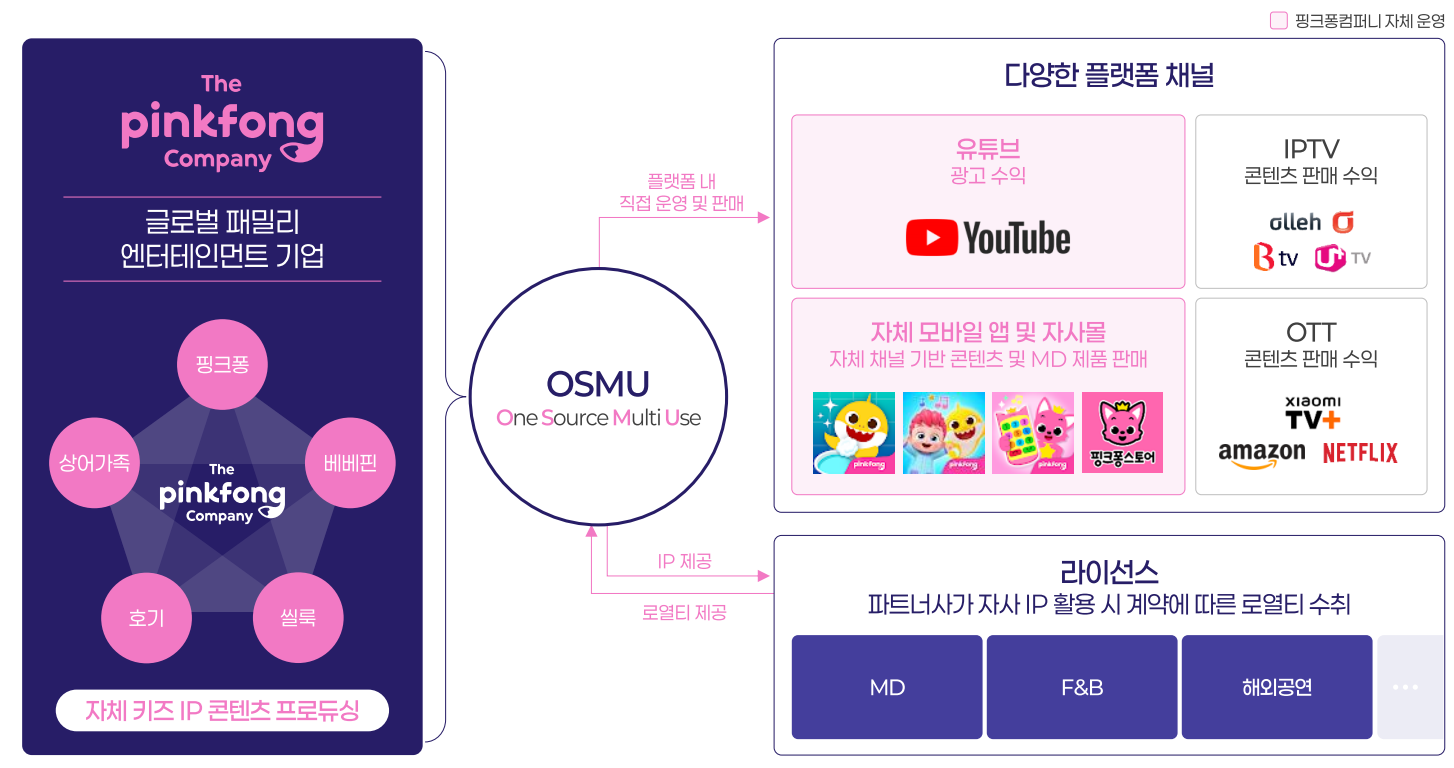

단순히 캐릭터를 만드는 회사를 넘어, 콘텐츠 → MD → 라이선스 → 공연 → 공간(LBE) 으로 이어지는 완전한 OSMU(One Source Multi Use) 구조를 갖추고 있습니다.

💡 핵심 경쟁력 3가지

1️⃣ 글로벌 히트 IP

- 25+개 언어로 글로벌 확산, 더핑크퐁컴퍼니 누적 구독자수 +2.8억명, 단일콘텐츠 유튜브 최대조회수 +160억회

- 더핑크퐁컴퍼니 채널 누적 조회수 +1,900억회

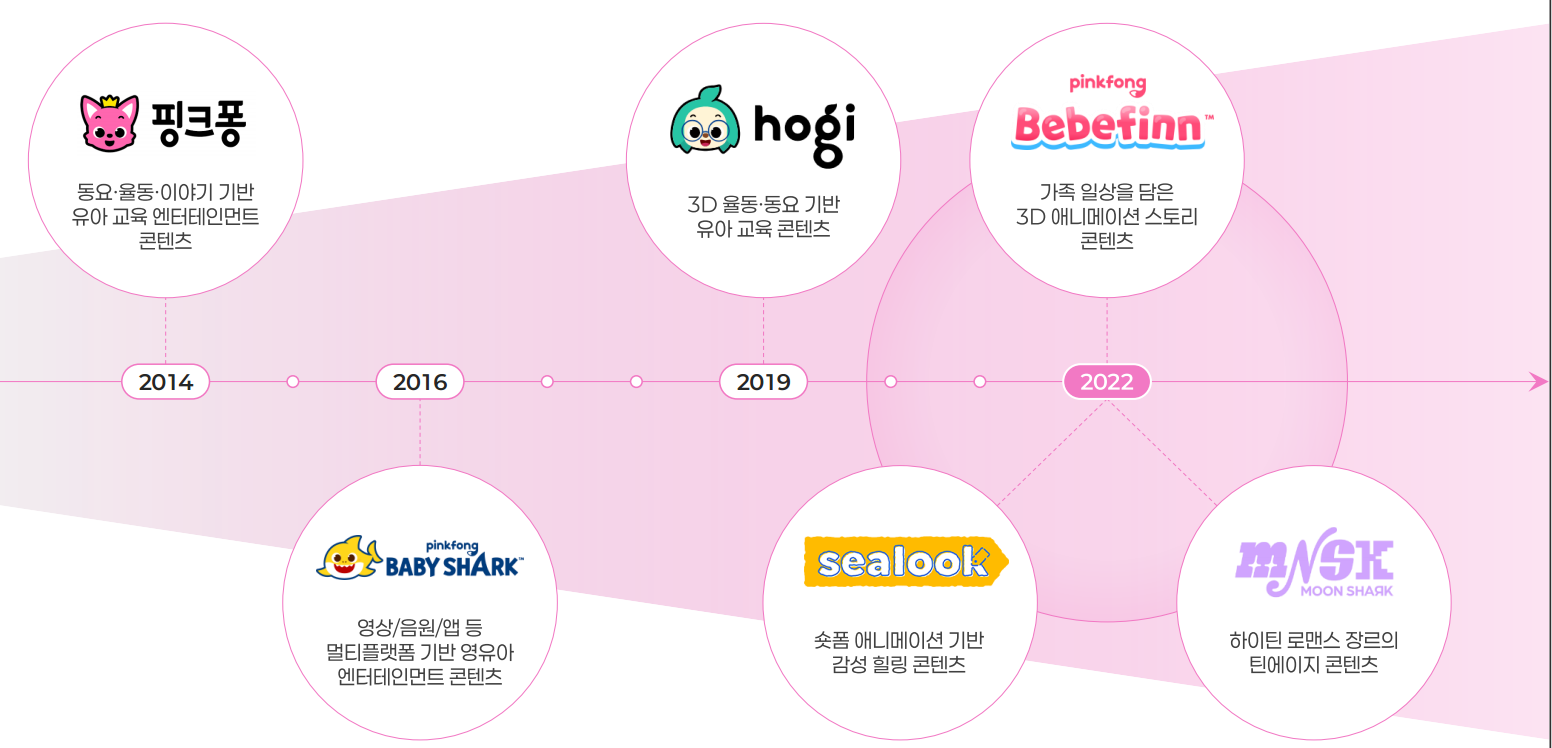

- 신규 IP ‘베베핀’, ‘씰룩’ 등으로 IP 포트폴리오 확장.

2️⃣ 데이터 기반 IP 개발

- 유튜브·앱 이용 데이터를 활용한 콘텐츠 기획 시스템.

- 시청패턴 분석 → 신작 기획 → 글로벌 반응 테스트로 IP 성공 확률을 높임.

3️⃣ 수익 다각화 (OSMU 모델)

- 콘텐츠 수익(유튜브·OTT) + MD(완구·의류·출판) + 공연 + LBE(테마파크 등).

- 변동비 낮고 영업 레버리지 높은 구조.

🌏 산업 환경 및 성장 포인트

| 시장 트렌드 | K-콘텐츠 세계화 + 글로벌 유아 콘텐츠 수요 급증 |

| 핵심 경쟁 우위 | 언어·문화 장벽이 낮은 유아 콘텐츠 → 글로벌 확산 용이 |

| 확장 전략 | OTT(넷플릭스·아마존프라임) / 앱 / 극장판 / 공연 등 다각적 노출 |

| 플랫폼 자산 | 앱 누적 다운로드 5.3억+, 유튜브 구독자 2.7억+ |

| 공모자금 사용 | 신규 IP 개발 및 투자, 콘텐츠 제작 기술 R&D 및 AI 기술 연구/도입, 글로벌 사업확장 및 시장개척, 신규사업모델 개발 |

💰 재무 요약

| 구분 | 2022 | 2023 | 2024 | 1H25 |

| 매출액(백만원) | 116,964 | 87,845 | 97,368 | 45,181 |

| 영업이익(백만원) | 3,699 | 3,989 | 18,811 | 8,953 |

| 영업이익률(%) | 3.2% | 4.5% | 19.3% | 19.8% |

💬 영업이익률이 개선되는 모습을 보이고 있음.. 다만 매출이 성장세가 아닌 부분은 성장성에 대한 의문을 가지게 됨

2023년 당기 손실을 냈으며 이후 2024년 흑자전환 후 당기 순이익률도 증가세임

📦 IPO 개요

| 공모주식수 | 2,000,000주 |

| 공모가(예정) | 32,000원 ~ 38,000원 |

| 공모총액 | 약 640억 원 ~ 760억원 |

| 상장 후 총주식수 | 14,351,010주 |

| 예상 시가총액 | 4,592억 원 ~ 5,453억 원 |

| 주관사 | 미래에셋증권, 삼성증권 |

| 상장예정일 | 2025년 11월 중순 예정 |

⚖️ 유사기업( SAMG엔터, KADOKAWA CORP, SANRIO CO LTD, TOEI ANIMATION CO LTD )과 비교 :

EV/EBITDA 19.87x 적용

⚠️ 리스크 요인

| ① 실적 변동성 | 콘텐츠·MD·라이선스 매출은 시즌·행사 시점에 따라 변동 가능 |

| ② 가결산 수치 불확실성 | 2025년 3분기 실적은 가결산 기준, 향후 변경 가능성 존재 |

| ③ 유통물량 리스크 | 상장 직후 약 33.84% 유통 가능. 단, 최대주주·특수관계인 2년 의무보유 확약 |

| ④ 지배구조 이슈 | 최대주주 김민석 대표(18.44%) 및 삼성출판사(약 16.77% 지분)의 지배구조 연관성 주의 |

| ⑤ 신규 IP 성공 여부 | 신규 IP(베베핀 등)가 Baby Shark급 글로벌 반응을 이어갈지가 관건 |

🔍 공모가 기준 밸류 부담보다 향후 글로벌 콘텐츠 성과가 핵심 투자포인트.

✅ 투자 포인트 정리

| 🌍 글로벌 IP 파워 | 해외 매출 비중 76%, 전 세계 244개국 진출 |

| 💡 높은 수익성 구조 | 콘텐츠 중심, 영업이익률 19.8% |

| 🎡 OSMU 확장성 | 콘텐츠 → MD → 공연 → LBE로 이어지는 가치사슬 |

| 🚀 공모자금 활용 | 애니메이션·체험형 콘텐츠 등 신성장 프로젝트 투자 |

| 🦈 브랜드 지속성 | Baby Shark, Bebe Pin 등 장기적 브랜드 파워 |

📊 종합 평가

| 사업 경쟁력 | ★★★☆☆ |

| 글로벌 확장성 | ★★★★★ |

| 수익성 | ★★★☆☆ |

| 밸류 매력도 | ★★★☆☆ |

| 리스크 관리 | ★★★☆☆ |

🧭 결론

“아기상어의 성공이 단발이 아니었다”

더핑크퐁컴퍼니는 강력한 글로벌 IP와 높은 영업이익률로

콘텐츠 산업 내에서도 독보적 포지션을 확보했습니다.매출의 변동성이 부담스러울 수 있지만,

향후 신규 IP 성장과 글로벌 사업 확장이 현실화된다면

‘콘텐츠 기반 기업 중 가장 실적이 탄탄한 기업’ 으로 평가받을 가능성이 큽니다.

✍️ 참고자료

'공모주' 카테고리의 다른 글

| 비츠로넥스텍 IPO 분석 (0) | 2025.10.30 |

|---|---|

| 씨엠티엑스(CMTX) IPO 분석 (1) | 2025.10.29 |

| 그린광학(Green Optics) IPO 분석 (0) | 2025.10.27 |

| 큐리오시스 IPO 기업분석 : 랩오토메이션의 숨은 강자 등장 (0) | 2025.10.27 |

| 10월 다섯째주 공모주캘린더 (0) | 2025.10.27 |